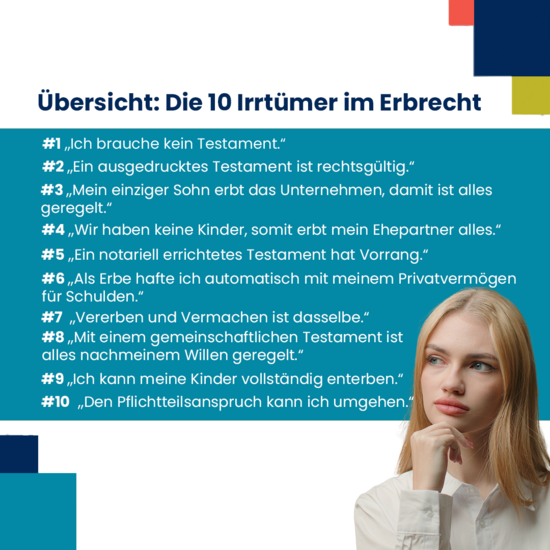

In unserer 10-teiligen Artikelreihe haben wir zentrale Missverständnisse rund um das Erbrecht beleuchtet. Hier fassen wir die wichtigsten Erkenntnisse…

Nach der steuerlichen Beurteilung kommt dann wieder die rechtliche Beratung? Natürlich. Das ist verzahnt. Aber bei uns aus einer Hand, sodass die Zähne der rechtlichen und steuerlichen Beratung immer gut geölt ineinandergreifen.

Finden wir eine passende Lösung? Wir schlagen die für Sie optimale Lösung vor. Es sind schließlich nicht nur steuerliche, sondern auch wirtschaftliche und rechtliche Aspekte zu beachten.

Das Steuerrecht ändert sich doch ständig? Wir aber auch. Ständige Fortbildung und Beobachtung der aktuellen Entwicklung werden von uns ernst genommen.

Kann ich das steuerlich überhaupt verstehen? Aus den umfassenden und komplizierten Regelungen des Steuerrechts erläutern wir Ihnen diejenigen, die für Ihren Fall wichtig sind. Dr. Michael Metschkoll hat als langjähriger Referent hier besondere Erfahrung.